Como se não bastasse os desafios do dia a dia, e a batalha atual contra a pandemia, os médicos têm de estar acostumados a lidar com longas jornadas de trabalho, plantões de fim de semana, consultas e atualizações de prontuários. A esses, juntam-se as preocupações com o controle pessoal, financeiro, os impostos, e muitas outras obrigações empresariais.

Não é a toa que, devido ao emaranhado da legislação fiscal brasileira e da enorme carga tributária, é recomendável que o médico tome alguns cuidados, de preferência antes de abrir a empresa. Ter em mente que para acompanhar as leis é fundamental investir em pessoas responsáveis para fazer o devido trabalho. Não basta um curso rápido, pois a intensidade das mudanças nas normas exige o acompanhamento periódico e diário.

Pessoa Física x Pessoa Jurídica

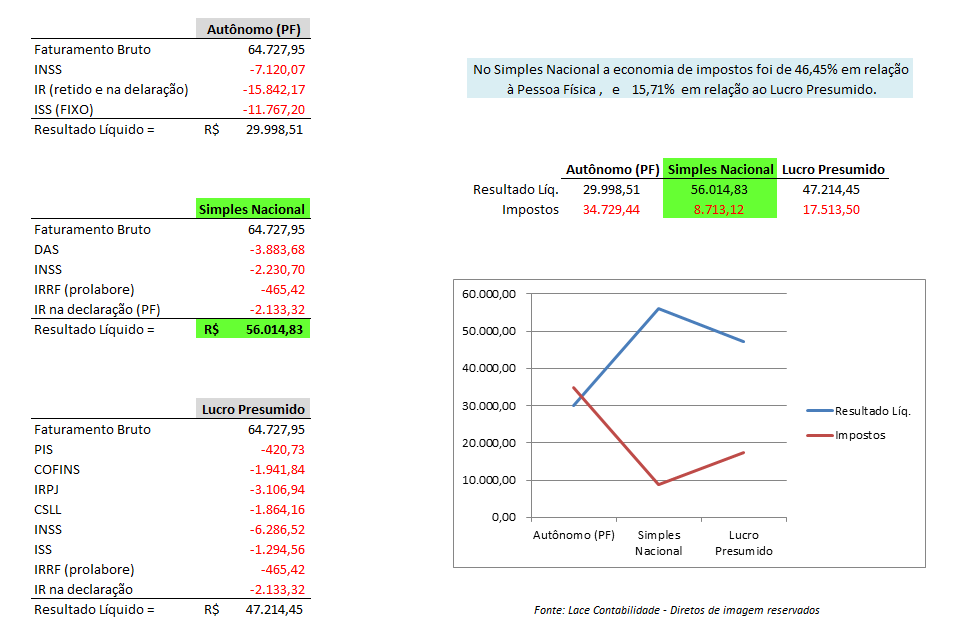

Por causa da alta carga tributária, muitos médicos o questionam se é melhor ser autônomo ou pessoa jurídica: Esta é uma comparação muito debatida. Como autônomo, em média, a carga tributária é de 27,50% conforme tabela progressiva do Imposto de Renda - IR. Agora como empresa, em média, a carga tributária sobre o faturamento é de 6,00% (com 28% de folha de pagamento) no Simples Nacional, e no Lucro Presumido é de aproximadamente 13,33% (somada a alíquota de 2% de ISS)”.

Sabendo da alta e complexa carga tributária para a área médica, temos algumas ponderações, destacando, primeiramente, que cada médico que tem o próprio consultório ou clínica, tem duas “pessoas”: Pessoa Física e Pessoa Jurídica. “Portanto, todos os médicos que trabalham com convênios e particulares têm de elaborar o Livro Caixa com todas as despesas que o mesmo tem no consultório mensalmente para exercer a atividade profissional. Se o valor da receita for muito superior ao valor do Livro Caixa (despesas) deve-se ter uma Pessoa Jurídica”.

No segmento médico, qual regime tributário é mais vantajoso: Pessoa Física, Simples Nacional, ou Lucro Presumido?

Para os médicos a tributação deverá ser analisada caso a caso, pois a escolha do regime tributário adequado depende muito da estrutura do(a) doutor(a) e da empresa. Abaixo, temos um exemplo de caso real comparando os três regimes tributários:

As vantagens em se contratar um profissional da Contabilidade especializado na área médica são inúmeras, entre elas, destaque para a segurança nas informações fornecidas e o planejamento fiscal adequado. Por isso, conte com um contador profissional especializado da Lace Contabilidade, que auxiliará o(a) médico(a) com as complexidades da legislação brasileira.

Solicite uma proposta para Lace Contabilidade. Somos especialistas na área médica.

Enquanto você cuida dos seus pacientes, nós cuidamos da sua contabilidade.

Curta nossa página no Facebook e acompanhe nossas notícias e artigos.

Agradeço a atenção.

Christopher Oliveira

Diretor Contador